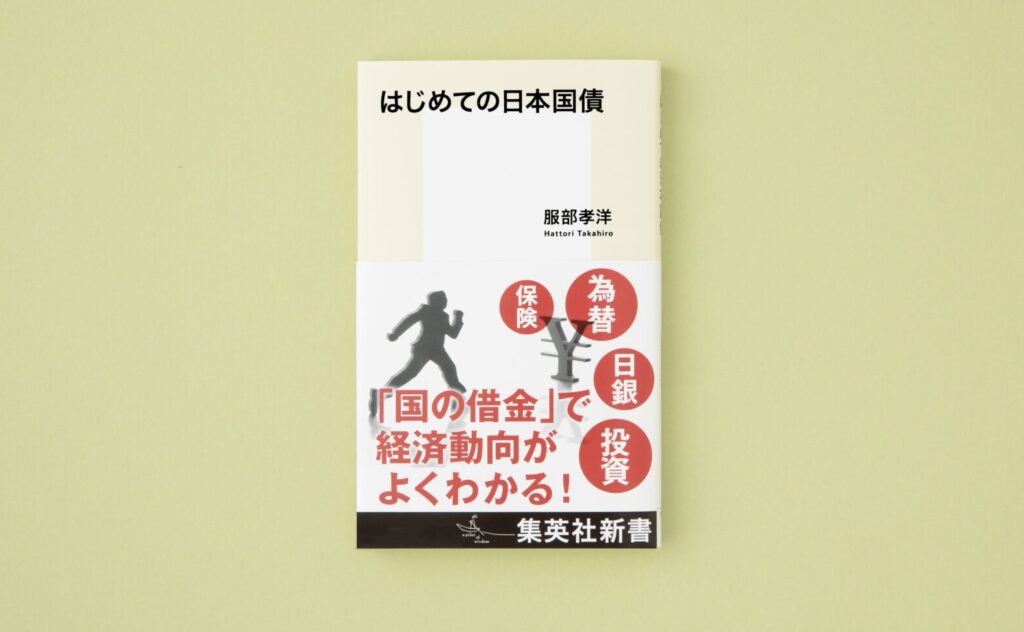

「国債」と聞いて、多くの人は「国の借金」をイメージするであろう。しかし、国債を知れば経済の基本が理解できることはあまり知られていない。そうした観点から初の国債の入門新書として刊行されたのが、服部孝洋氏による『はじめての日本国債』(集英社新書)である。

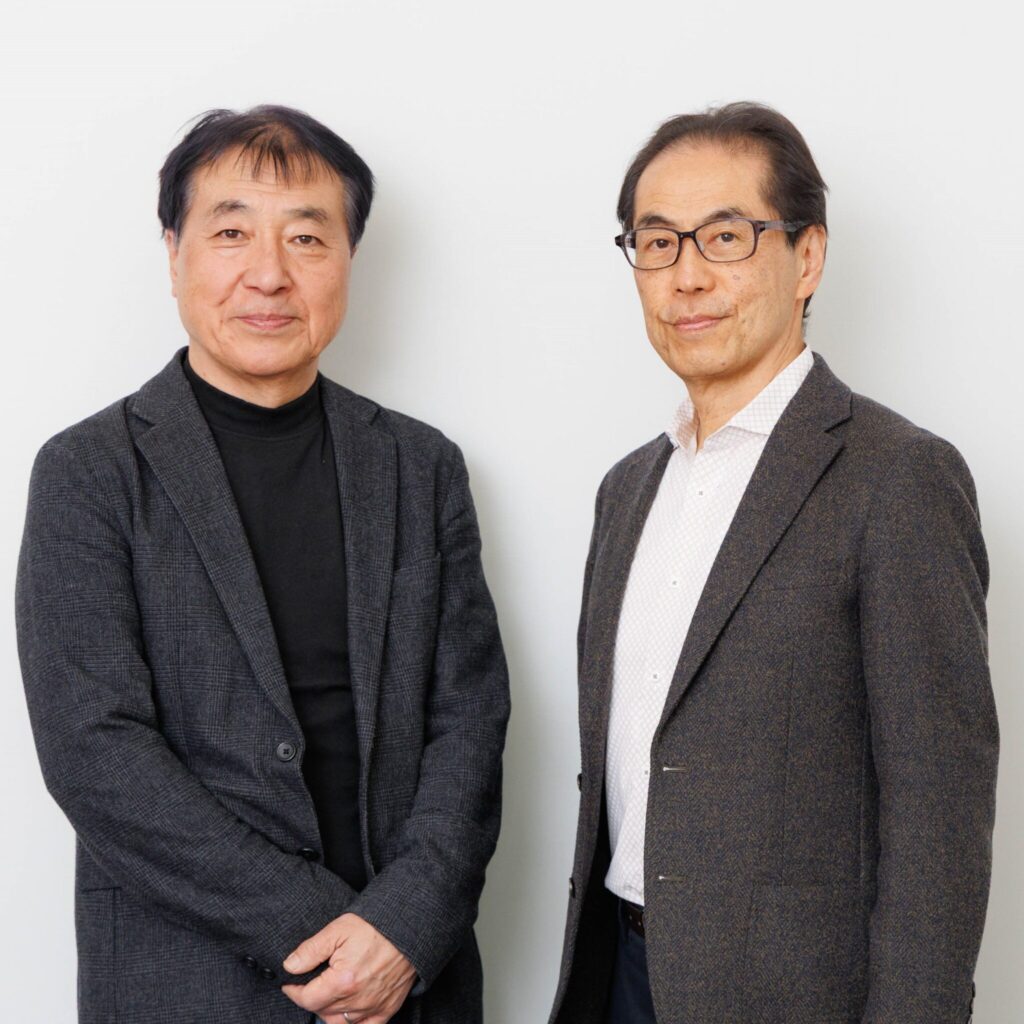

本対談では国債と金融政策・投資の関係性を、SNSや動画メディアでも精力的に経済解説をおこなっている後藤達也氏と考える。

個人向け国債の金利が上がりはじめている

服部 2000年代に一番売れた金融商品の一つは、グローバル・ソブリン・オープン(グロソブ)と呼ばれる商品でした。グロソブは、国内外の金利差を利用して、海外の安全資産(ソブリン債)で運用する商品です。グロソブは当時、残高が5兆円に達するなど、大変人気がでました。グロソブは海外の安全な債券に投資する投資信託なので、投資する上でまさに債券や国債の知識が必須なのですが、グロソブが売れた背景には、日本では2000年代、株価が下がる中、個人にとって最初の投資商品として選びやすく、銀行員などにとっても株に比べてリスクの抑えられた債券型ファンドの方が顧客への説明が容易であったこともありました。色々と批判の多い毎月分配型を広めたのもグロソブであるともいわれます。この文脈では、2000年代に個人にとって身近な金融商品は、株式より債券だったともいえます。

米国に比べると、日本では、MMFが広がらなかったということも個人の投資が進まなかったことの一因だと考えています。MMFとは、短期債など特に安全な債券で運用するファンドですが、米国では1980年以降のインフレの中で、預金の代替としてMMFが拡大していきました。しかし、日本ではMMFの元本割れが早々に起こり、さらに、そもそも低金利環境が続いたことから、商品としては定着しませんでした。

後藤 でも、日本の金利も上がり始めていて、例えば個人向け国債は、10年変動で、初回金利が0.7%などになったときもあります。金利の動向次第ですが、ひょっとしたらそのうち、初回の適用利率でも1%を超える時がきてもおかしくないと思います。個人投資家にとって、1%を超えるか超えないかは割と心理的にも大きいと思います。そうすると本格的に個人向け国債の人気が出てくるかもしれません。

服部 個人向け国債は初めて投資をする人に購入してもらう商品という側面もあると思います。投資の経験が全くない人にとって、いきなり証券口座を開いて株式を買うことには心理的ハードルがあるはずです。でも、個人向け国債であれば元本保証であるし、途中換金もできるので定期預金に似ていて、スタートしやすいといえます。金利が上がってきて、1%とかになったら、銀行に預金するより個人向け国債の方がよいみたいな話になるかもしれませんね。

個人向け国債を買う

後藤 それは結構あると思います。私も数カ月前、個人的にも個人向け国債を買ってみました。そのときも、noteのメンバーにも記事を書いてお伝えして、割と受けがよかったです。noteを見てくださっている読者は、株を当然やっているんですけど、金利が0.7%に上がってきたとはいえ、株の利回りよりは低いし、株ほど大きく動くわけではありません。だから、そんなに興奮するようなものでもないんですけど、ただ、銀行に預けておくよりはよさそうだよねと。

また、いくら株のリターンが魅力的だからといっても、余裕資産の100%を株や投資信託に入れている人ばかりではないので、余っているお金の一部をずっと銀行預金に寝かしておくのだったら国債で持っていたほうが、リスクも低いうえにリターンも定期預金よりは高いですから、ここはもっと買う余地があるのではという話をしました。

金利が1%を超えてくると、より引きがあるというか、例えば、個人向け国債の初回適用利率がいつか1%を超えそうだというときがあったら、私もXでも書くと思いますし、そうしたら意外と反応がある気がします。例えば、個人向けの社債でも、1%を超えると売れやすくなるという話もあり、日本国債も1%を超えてくると、光が当たりやすいかもしれないですね。先ほどおっしゃったように、グロソブが売れていたのは毎月分配が受けたという面もあるでしょうけど、見た目の分配金が大きい点もあります。NISAで売れている個別株も配当利回りの高い株だったりすることから明らかなのは、多分日本人は利回り好きなんですよね。日本国債に光が当てられないのは、利回りが低かったからで、金利がついてくると多分興味がでてくると思います。もちろん株のキャピタルゲインで興奮する人も一定数いるけれども、淡々とそこそこのチャリンチャリン(インカムゲイン)が欲しいというニーズはありそうな気がします。

服部 日本の個人金融資産を見たときに、現時点では、半分程度がまだ預金であって、NISAなどで株式投資が普及したとはいえ、この大きな構図はあまり変わってないと思うんですよね。その預金が大きく動くタイミングがあるとしたら、そのすべてが株式や株式型の投資信託にいくというよりは、個人向け国債や債券型ファンドへ動く部分もあるのでは、と思います。

後藤 アメリカの国債についても、S&P500のリターンと米国債の金利が似ているという議論もあります。株は最近、S&P500などの値上がりが著しいので、国債の金利が小さく見えるかもしれないけど、株は毎年必ずしも上がるとは限らないなか、世界一安全といわれるトレジャリー(米国債)で4%。日本だったら4%の配当利回りのある株なんてほとんどないですから。そう考えると、為替リスクはあるけども、アメリカの国債に興味を示す人はこれから増えてくるような気がします。株の調子がいいので、日本人から見て米国債は、そこまで色鮮やかに見えないかもしれないですけど、今後株が下がり始めて、株安リスクが意識されたときに、米国債の魅力は出てくる気がします。

もちろん円高になったら大変だという議論もありますが、もともと円100%で資産を保有するほうがリスキーという見方もあり、もうちょっと分散したほうがいいという大きな流れはあるじゃないですか。分散したほうがよくて、その先に世界最大の安全資産である米国債で利回りが4%くらいあれば、すごくよい商品のような気がするんですよね。そういう意味で、余裕資産の1~2割などを、外債で持つのが普通になってもいいかなと思いますね。

国債や債券に向き合う時代

服部 今後の金融政策の動向次第で、金利が上がっていくと、国債や債券にちょっと向き合わざるを得ないような感じになるかもしれませんね。

後藤 個人向け国債は定期預金の代わりにいいですよというのは、数カ月前も書いたんですけど、金利が1%などになってくれば、個人向け国債も悪くないという点は発信していきたいなとは思います。

服部 『はじめての日本国債』では、個人向け国債の商品性についても触れていますが、個人向け国債を検討するうえでも、国債市場や金利の考え方を知ることが大切だと思います。

後藤 個人向け国債というのは呼び水なわけですよね。国債に興味を持ってもらうきっかけであって、仮に個人向け国債を持つと、金利や国債市場についてもうちょっと知っておきたいなというときがあります。例えば、個別株を買った場合でも、財務諸表をちゃんと説明している本があれば買いたいということがあります。そういう位置づけで、もともと財務諸表に興味なかったけど、何かを買ったきっかけで興味を持ち始めるみたいなルートで広がるかもしれないですよね。

取材・構成:日野秀規 撮影:内藤サトル

プロフィール

服部孝洋(はっとり たかひろ) 経済学者。東京大学公共政策大学院特任准教授。2008年野村証券入社、2016年財務省財務総合政策研究所を経て、現職。著書に『日本国債入門』(金融財政事情研究会)、共著に『国際金融』(日本評論社)。SNSやホームページでも、一般の読者に向けての情報発信を積極的に行っている。

後藤達也(ごとう たつや) 経済ジャーナリスト。1980年生まれ。2022年に日本経済新聞社の記者をやめ、独立。SNSを軸に活動中。経済ニュースを「わかりやすく、おもしろく」をモットーに、経済や投資になじみのない人を念頭に、偏りのない情報の発信を目指している。著書に『転換の時代を生き抜く投資の教科書』(日経BP)など。

服部孝洋×後藤達也

服部孝洋×後藤達也

古賀茂明×飯田哲也

古賀茂明×飯田哲也

苫野一徳×岩内章太郎×稲垣みどり

苫野一徳×岩内章太郎×稲垣みどり